사모펀드 환매중단 사고가 하루가 멀다 하고 터져 나오는데다, 폰지성 사기 등 범죄 혐의마저 드러나면서 사모펀드 사태가 새로운 국면으로 접어들고 있다. 금융당국도 지난 2일 1만여개에 이르는 사모펀드를 3년에 걸쳐 전수조사하겠다는 카드까지 꺼내며 사태의 심각성을 깨닫는 분위기이지만 ‘뒷북 대응’이라는 지적을 피하기 어려워 보인다.

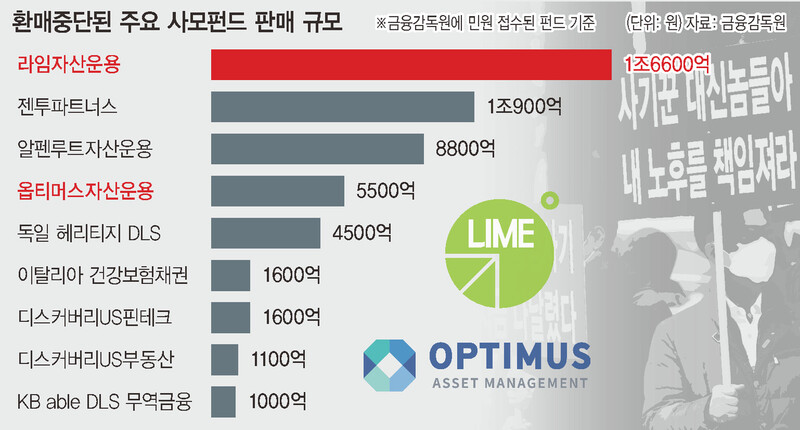

지난해 하반기부터 5일 현재까지 사모펀드 환매중단 규모는 22개 펀드, 5조6천억원에 이르는 것으로 파악됐다. 이는 금융감독원에 민원이 접수된 펀드 기준으로 집계한 것이다. 지난해 7월 독일 헤리티지 파생결합증권(DLS) 펀드가 처음 만기연장을 선언한 이래 1년도 안돼 피해 규모가 눈덩이처럼 불어난 셈이다.

라임자산운용 펀드가 1조6600억원으로 가장 많고, 이어 홍콩계 사모펀드인 젠투파트너스(1조3000억원), 알펜루트자산운용(8800억원), 옵티머스자산운용(5500억원), 독일 헤리티지 파생결합증권(4500억원), 이탈리아 건강보험채권(1600억원), 디스커버리US핀테크 글로벌(1600억원) 등의 순이다. 금융감독당국의 고위관계자는 사고가 더 나올 가능성을 묻는 <한겨레>의 질문에 “국내도 문제지만 해외 자산에 투자된 돈이 많아 사고가 더 터질 가능성이 있다”고 말했다.

특히 계약금액 전액 반환 조정결정이 난 라임자산운용의 무역금융펀드에 이어, 4일 대표이사가 긴급체포된 옵티머스자산운용 사고까지 터지자 금융당국에서도 충격을 받는 모습이다. 단순히 투자자산을 운용하다가 잘못해서 벌어진 게 아니라 애초에 펀드를 설계해 판매하는 단계부터 사기 혐의가 짙기 때문이다. 옵티머스는 공공기관 매출채권에 투자한다며 투자자들로부터 수천억원을 끌어모은 뒤 서류를 위조해 투자금 상당액을 대부업 등록업체를 통해 부동산 등에 투자한 것으로 파악되고 있다. 금융당국의 한 관계자는 “라임의 경우 펀드간 자전거래를 통해 새로 설정한 펀드 자금으로 부실 펀드의 자산을 사들여 돌려막기를 했다”며 “이는 의도했던 안했건 간에 폰지형 사기에 가까워 보인다”고 말했다

‘폰지형 사기’는 신규 투자자의 투자금으로 기존 투자자에게 이자나 배당금을 주는 수법을 말한다. 1919년 미국에서 찰스 폰지가 국제우편 쿠폰으로 큰돈을 벌게 해주겠다고 투자자들을 모집한 뒤 2차 투자자의 투자금으로 1차 투자자에게 배당금을 지불하는 방식으로 운영을 하다 들통이 난 대형 사기 사건에서 유래됐다.

이런 범죄 행위는 금융사고 역사를 보면 거품이 터지는 징후 중 하나다. 시장이 급성장하고 호황을 누릴 때는 보이지 않다가 투자 환경이 급변하면서 투자금이 더이상 들어오지 않고 부실을 숨기기 어려운 지경에 빠지면 결국 부정행위들이 드러나게 마련이기 때문이다.

사모펀드를 모험자본 공급 차원에서 접근하며 대대적인 규제완화를 통해 육성에 나섰던 금융위도 뒤늦게나마 사태의 심각성을 깨닫는 분위기다. 금융위는 2일 사모펀드 전수조사 계획을 밝히면서 “금융사고의 빈발·지속은 투자자 피해, 금융시장 신뢰 훼손뿐만 아니라 금융시스템 리스크로까지 확산될 우려가 있다”고 진단했다. 개별 펀드 차원을 넘어 금융시스템 리스크를 흔들 만한 사안으로까지 커지고 있다는 얘기다.

금융위는 지난해 외국금리연계 파생결합증권(DLF) 손실과 라임자산운용 환매중단 사태를 겪으면서 두차례에 걸쳐 사모펀드 대책을 내놨으나 모두 미봉책에 그쳤다는 비판이 나온다. 전문 사모운용사는 2015년 19곳에서 불과 4~5년 만에 230여곳으로 급증하며 난립하고 있는데, 이는 금융위가 최소자본금 요건을 60억원에서 10억원까지 낮춘 데 따른 것이다. 그러나 두차례 대책에서도 이들의 진입요건을 강화하는 대책은 빠져있다. 판매사와 신탁기관, 프라임브로커 증권사 간에 상호감시와 견제를 강화하는 방안도 내놨지만 정작 이를 어겼을 때 처벌하는 조항은 빠져있어 실효성이 떨어진다는 지적도 나온다.

박현 기자

hyun21@hani.co.kr

◎ Weconomy 홈페이지https://www.hani.co.kr/arti/economy◎ Weconomy 페이스북https://www.facebook.com/econohani

![[사설] 노동자 안전 뒷전 중대재해법 후퇴가 민생 대책인가 [사설] 노동자 안전 뒷전 중대재해법 후퇴가 민생 대책인가](http://flexible.img.hani.co.kr/flexible/normal/300/180/imgdb/child/2024/0116/53_17053980971276_20240116503438.jpg)

![[올해의 책] 숙제를 풀 실마리를 찾아, 다시 책으로 ①국내서 [올해의 책] 숙제를 풀 실마리를 찾아, 다시 책으로 ①국내서](http://flexible.img.hani.co.kr/flexible/normal/800/320/imgdb/original/2023/1228/20231228503768.jpg)

![[올해의 책] 숙제를 풀 실마리를 찾아, 다시 책으로 ②번역서 [올해의 책] 숙제를 풀 실마리를 찾아, 다시 책으로 ②번역서](http://flexible.img.hani.co.kr/flexible/normal/500/300/imgdb/original/2023/1228/20231228503807.jpg)